7月回顾:

在美元走弱和盈亏平衡通胀率飙升的双重推动下,7月金价上涨3.1%

全球黄金ETF连续第四个月流出,但该流出量已被COMEX管理基金93吨的净多仓位上涨所抵消

未来展望:

在过去20年中,8月的黄金回报率一直较高,原因可能在于债券收益率和消费者情绪的季节性疲软、对9月股市季节性波动的市场预期、以及印度和中国的黄金补货潮

但今年受到债券收益率走高,股市上涨,印度和中国黄金需求反弹空间较小三方面的影响,我们预期上述因素对黄金起到的助力作用不会如此前一样大

然而,这并不会动摇我们的观点:在接下来的几个月里,对经济的担忧将持续加剧,资产波动性也会随之上升,这些因素将有助于提高投资者对黄金的兴趣

股市看涨经济,债券则看跌

7月金价上涨3.1%至1,971美元。年初至今回报率达8.7%(表1)。全球黄金ETF[1]流出32吨,流出量几乎平均分布在欧洲和北美地区。但在新增多仓的主要推动下,纽约商品交易所(COMEX)管理基金净多仓位增加了93吨将总仓位拉升至362吨(占未平仓量的26%)。

表1:7月,除以瑞士法郎计价的金价环比持平外,以其他货币计价的金价均有所上涨

不同时间段内以主要货币计价的金价与回报率*

* 数据截至2023年7月31日。计算基于以如上货币计价的LBMA午盘金价。

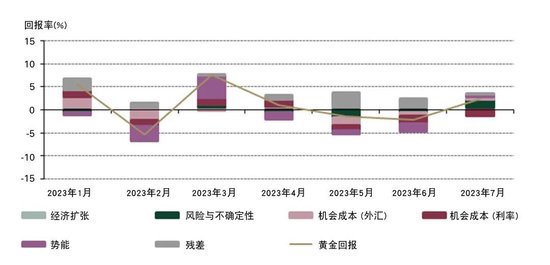

我们的短期金价表现归因模型(GRAM)[2]显示,风险因素是金价上涨的主要驱动因素,贡献了1.7%的涨幅(图1);其中,经济数据远超预期,由此引发的盈亏平衡通胀率大幅上升是关键[3]。但这一趋势引发了难题:经济增长数据表现较强,通胀数据较弱,但盈亏平衡通胀率的上升完全是名义收益率上涨的结果,而非源自实际收益率上涨。这表明,债券市场认为良好的数据只会引发通胀,而不是刺激增长。这似乎反映了股市软着陆和债券市场硬着陆(由创纪录的倒挂收益率曲线表明)两种说法之间的分歧。

图1:盈亏平衡通胀率飙升和美元下跌共同推动金价上涨

*数据截至2023年7月31日。我们的短期金价表现归因模型(GRAM)[4]是有关金价月度回报的多元回归模型,其中包括四类关键的金价表现驱动因素:经济扩张、风险与不确定性、机会成本和势能,这些驱动因素的相关主题反映了黄金需求背后的动机,更为重要的是投资需求背后的动机。这些被认为是短期内黄金价格回报的边际驱动因素。“残差”包含了目前模型尚未捕捉到的其他因素。此处结果是基于2007年2月至2023年7月的分析。

来源:彭博社,世界黄金协会

美元走弱也推动了金价上涨,贡献了1.2%的回报率。而美国国债收益率的飙升和黄金ETF流出则造成阻碍。

未来展望

1月和8月历来是黄金回报率最高的月份

8月黄金回报的可能影响因素包括:当月美国国债收益率、中国黄金产业上游需求反弹和印度的黄金补货、以及投资者对9月股市回报率季节性疲软的预期

总体来讲,以往推动8月黄金走强的因素今年可能会缺席

1月和8月历来利好黄金

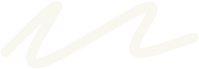

去年6月[5],我们分析了黄金回报的月度季节性因素。我们发现,自20世纪70年代以来,季节性因素发生了显著变化;在过去的20多年里,1月和8月的黄金回报率平均值较高,且前者还具有统计显著性。

1月强劲的黄金表现也与美国通胀保值国债(TIPS)收益率的季节性强势相吻合(图2),这背后的驱动可能是投资组合再平衡、对通胀对冲的调整,或仅仅是对收益率疲软预期的反应等因素,都有助于推动年初黄金回报率涨至平均线以上[6]。

图2:1月和8月利好黄金

月度去均值黄金回报率(减去全部样本的平均值)。计算基于2000年1月至2022年12月的数据。股票的对数变化。国债收益率变化(基点)。

来源:彭博社,世界黄金协会

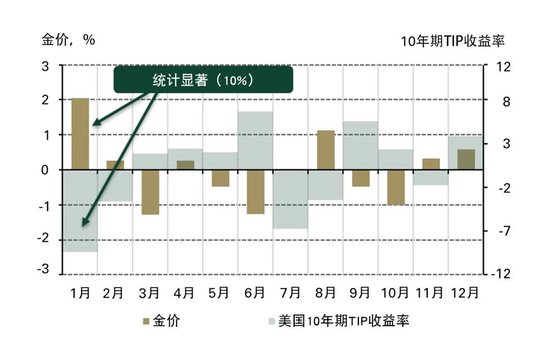

8月黄金的强劲表现并非年年一致,尽管具有一些统计显著性,但其变化幅度更大。当月美国国债名义收益率的季节性疲软可能有一定的影响,因为9月股市疲软,紧接着波动性增强,投资者可能会在此之前寻求对冲手段(图3)[7]。

图3:8月国债收益率下降,9月股票下跌

月度去均值黄金回报率(减去全部样本的平均值)。计算基于2000年1月至2022年12月的数据。股票的对数变化。国债收益率变化(基点)。

同样在8月出现的消费者情绪季节性疲软(反映对经济疲软预期)似乎也证实了这一点[8]。在这种情况下,黄金的避险价值可能会变得更具吸引力。

我们也不能排除在节假日和婚庆需求驱动下,印度黄金采买以及中国上游黄金制造商补货对黄金走势的支持作用。但中国8月的季节性因素并没有那么强势:虽然一些珠宝商会在8月初为七夕(中国传统的金饰销售小高峰)补货,但大多数会选择在9月的重磅行业活动期间和10月初备受瞩目的国庆假期前来补货[9]。

今年8月黄金表现未必强劲

有理由充分表明,今年8月黄金表现可能不会很强势,这些逆风因素似乎会比顺风因素带来更大影响。

逆风因素

印度和中国本地金价高企且经济环境面临挑战,8月实物黄金购买需求较低。

股市扭转了上半年疲软的基本面,摆脱了糟糕的内部因素和高涨的(零售)情绪,因此在二季度强劲的盈利季[10]支撑下,股市有望经受住季节性疲软因素的施压。这可能会减少投资者的对冲需求,部分解释了隐含波动率较低的现象。

8月,美国长期国债收益率更有望上升而非下降,主要原因包括:通胀和经济增长前景更为有利,日本投资资本存在回流可能,以及年底前美国国债发行总额将高达1.3万亿美元[12]。随着通胀下降,名义收益率保持稳定,实际收益率上升,这可能会削弱黄金的投资需求(但不会引发大规模抛售)。但我们也发现,即便剔除收益率和美元的影响,8月黄金回报率也显著为正;或许收益率的大幅上涨才能打破黄金的季节性趋势。

顺风因素

虽然长期收益率可能会上升,但日本央行(BoJ)决定放宽收益率曲线控制政策(YCC),这或许会引发收益率波动并压低美元,尽管美国和欧洲之间的收益率差异更为重要[13]。在日本当地经济复苏且股市走强的情况下,日元仍具吸引力[14]。美元走弱和股市波动性增强或将为黄金回报提供支撑。

COMEX管理基金净多仓位上方仍有空间;黄金ETF流出态势持续放缓,若加以适当催化剂,黄金投资需求有望走强。

对美国经济来说,第二波通胀风险仍存,尽管不一定会立刻发生。前瞻指标表明,随着实际工资上涨,通胀率可能会再次被推高。美国独立企业联合会(NFIB)小企业定价计划调查显示,核心PCE通胀开始走高,经济数据令人意外地好转,制造业PMI呈上升趋势,独栋房屋建造许可增至一年来的最高水平,这表明住宅投资可能已经触底[15]。高通胀历来总是一波接着一波。

未来展望

今年8月可能不会像往常一样利好黄金,但我们有充分的理由相信黄金可能会在今年晚些时候得到支持。正如我们在《年中展望报告》中所探讨的,在当前环境下,黄金上行空间似乎要大于下行空间。例如,由于基本面支撑,股市目前已经扛住了诸多压力,同时投资者情绪和估值仍保持高位。虽然近几周投资者情绪有所转变,但经济风险仍存。美债评级下调,美国政府借贷规模大幅增加,这些都是暗示前方困难重重的最新数据点:

工商业贷款需求

信贷利差

领先经济指标

美国各州和地方所得税收入

实际平均每周收入

破产申请

每周同店销售

实际每周零售额

标普500年度利息支出

区域分析

美国:根据7月发布的宏观数据,美国一切保持良好态势。经济持续增长,通胀适度放缓,原因可能在于7月黄金ETF流出和金币销售的疲软态势(1.6吨,同比减少0.7吨)。7月的加息可能是美联储本周期内最后一次加息,这重新唤起了投资者对美国经济即将软着陆的乐观情绪。

欧洲:7月欧洲央行和英国央行进一步加息以对抗通胀。然而,市场预期现在正开始转变,期货市场预计最高利率将出现在10月(比一个月前的预期提前了两个月)。两地日益恶化的经济前景无疑产生了一定影响[16]。本月欧洲黄金ETF又流出约合13亿美元(18吨)。