1、【钢结构行业】

从调研情况了解到,钢构行业用钢表现分化:大型公司订单表现饱和,节前备货及采购积极性较强;且海外订单不受季节性影响,项目动工消耗活跃度较高;部分小型企业接单表现不佳。整体调研数据显示,市场资源消耗受春节假期影响,库存消化速率减弱,原料可用天数较上月增加6.29%。

2、【机械行业】

调研数据显示,机械行业样本企业原料库存月环比下降1.89%,整体库存消化速率基本持平,原料可用天数较上月下跌1.89%。临近春节,整体接单情况相对一般,市场反馈稍差。

3、【家电行业】

从调研情况了解到,家电领域节前资源囤货及采购基本完毕,当下数据显示样本企业原料库存月环比增加11.65%;但受春节工厂放假影响,虽部分赶工订单在积极排产,但2月排产计划规模已向1月前置,生产端资源消耗表现下滑,企业生产饱和度一般。

4、【汽车行业】

调研数据显示,汽车行业样本企业原料库存环比增加7.26%,原料日耗环比增加12.33%,目前汽车行业用钢量得到进一步刺激,市场订单情况好转,市场信心得到进一步提振。

一、下游终端行业市场

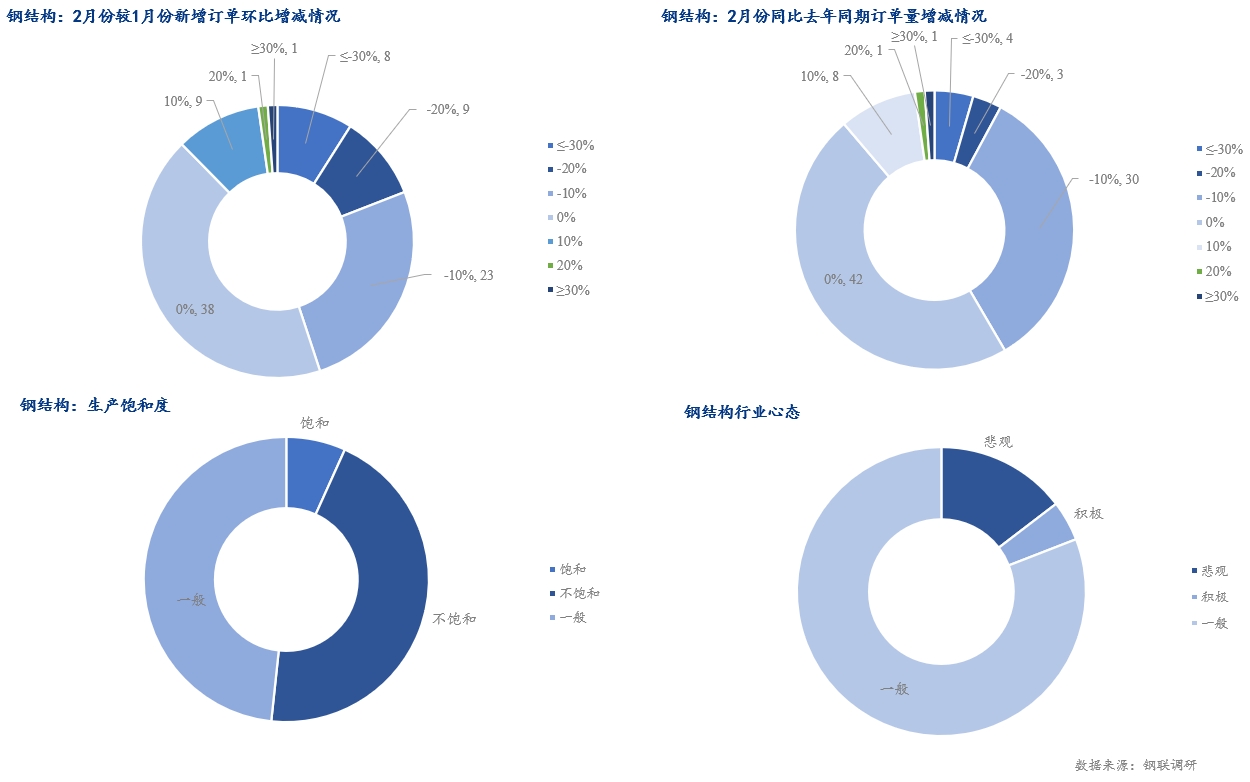

1、钢结构行业项目需求季节性调整

根据Mysteel调研,截至1月末,了解到钢结构行业样本企业原料库存月环比减少23.31%,原料可用天数环比增加6.29%。近年关,市场囤货情绪一般,大型企业接单饱和,锁定利润的情况下,择机采购备货;但整体市场操作方面多以谨慎观望,保守采购为主。

从用钢表现来看,临近年底,部分工人已经提前返乡,用钢消耗速度减慢。叠加钢市价格起伏空间不大,资源囤货意愿减弱;部分工程在手项目在节后逐步赶工,2月上旬部分项目需求不高。根据我网调研的钢结构企业样本订单,2月份月环比新增订单增加的企业占比为12.36%,较1月预期环比新增订单上涨5.62个百分点,市场节后正常开工,且部分企业全年订单已接满,市场用钢需求将逐步恢复。

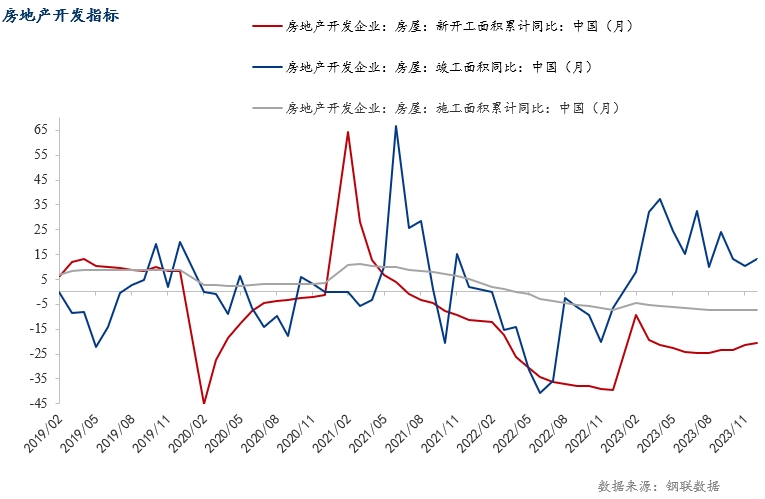

从房地产开发投资完成情况来看,2023年,全国房地产开发投资110913亿元,比上年下降9.6%;房地产开发企业到位资金127459亿元,比上年下降13.6%。2023年,房地产开发企业房屋施工面积838364万平方米,比上年下降7.2%。房屋新开工面积95376万平方米,下降20.4%。房屋竣工面积99831万平方米,增长17.0%。2023年,商品房销售面积111735万平方米,比上年下降8.5%。整体可见,房建资金投入及施工建设方面,仍处下行通道。但积极的表现体现在,一是房地产投资、销售等指标降幅收窄;二是房地产竣工面积增加较快。

2023年新开工面积降幅为20.4%,同时11月的新开工面积同比由负转正,达到4.7%,12月同比为-11.6%,年末两个月新开工数据处于全年较高水平。主要由于2022年同期疫情较为严重,低基数效应造成2023年新开工同比改善,叠加地产利好政策不断出台,加快推进保障性住房建设、“平急两用”公共基础设施建设、城中村改造等“三大工程”。稳步推进,对房地产市场起到了托底的作用。

总的来看,房地产市场是处在调整转型的过程中,且我国房地产市场在长期健康发展有比较好的基础;首先,近五年城镇化比率提高,新市民的规模比较大,带来大量新增住房的需求,且改善性住房需求比较迫切,对房地产市场市重要推动力;且国家“三大工程”有力有序推进,构建房地产发展新模式潜力巨大。虽销售规模仍有下行压力,但用钢的需求总量仍然保持活力。

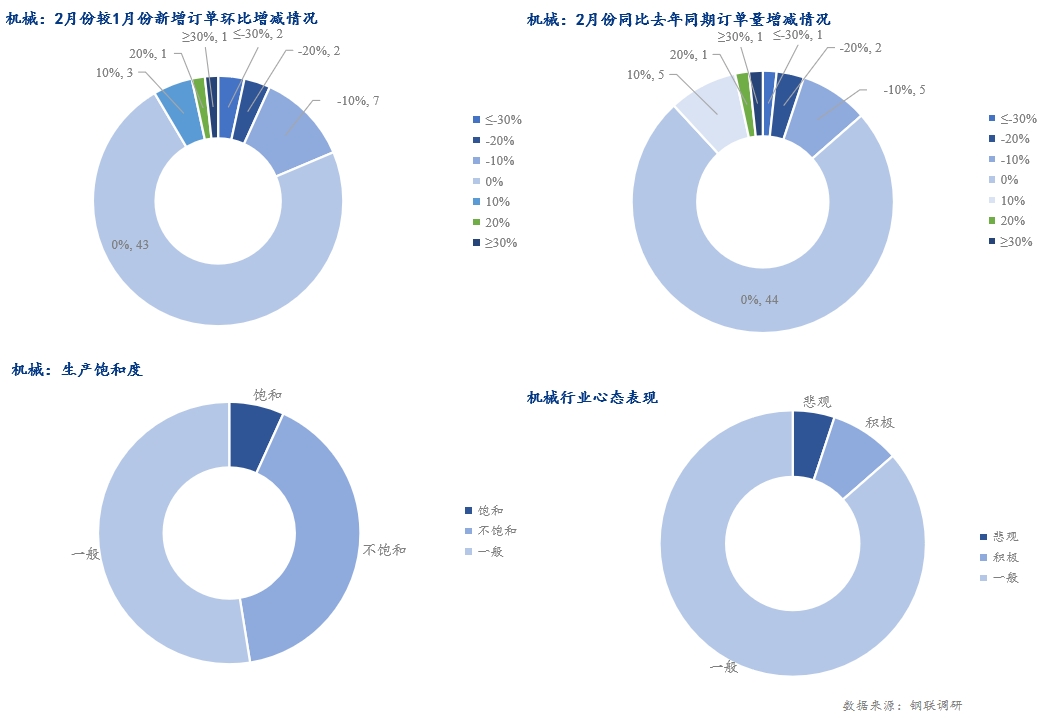

2、工程机械行业市场下行 需求下滑

根据Mysteel调研,截至1月底,机械行业样本企业原料库存月环比下降1.89%,整体库存消化速率基本持平,原料可用天数较上月下跌1.89%。临近春节,整体接单情况相对一般,市场反馈稍差。

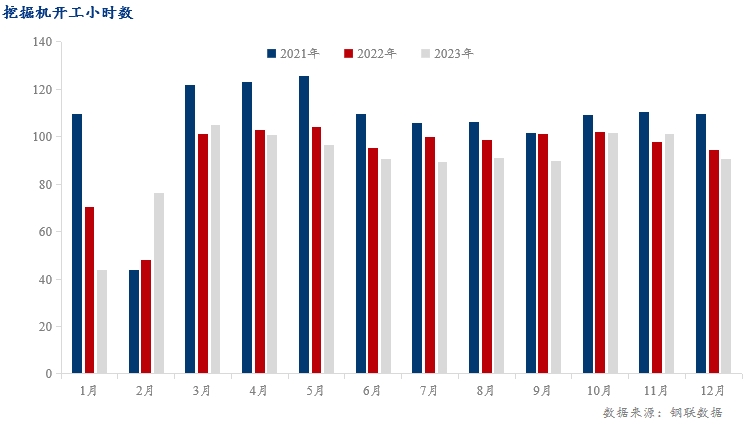

国家统计局最新数据显示,2023年12月,我国挖掘机产量21867台,同比下降4.6%。2023年全年,我国挖掘机累计产量235765台,同比下降23.5%,降幅较1-11月收窄1.6个百分点,结束了连续7个月降幅扩大趋势。

国内市场需求继续低位徘徊,国外市场销量的增速开始放缓,近几个月增速由正转负。23年上半年(出口)增速太快了,这也会积累一定的库存。实际上,海外市场从去年开始就增长很迅猛,但不可能一直维持高增长。短期来看,国内24年第一季度工程机械同比销量仍将低迷,存量设备的消化和基建投资的回暖仍需较长周期。国外出口将随着贸易摩擦的持续和全球经济的低迷而承压。工程机械海外市场的破局仍将面临挑战。同时由于工程机械行业作为一个比较典型的依赖性和周期性的一个行业。当下国内一个基建以及这个房地产行业持续维持当前不温不火的状态,加剧市场压力。

临近年末,1月份市场工程机械行业销售情况下滑。据Mysteel调研,1月份贸易型、加工型企业原料供应进一步收窄,受前期海外终端矿场采购量已经满足,未来订单并未出现较大增加。当前多数企业依旧维持前期订单状态,并无较大增量,较去年同期少数企业略有好转,但多数依旧维持现有状态。因此,预计2月份工程机械用钢或将小幅下行。

经草根调查和市场研究,CME预估2024年1月挖掘机(含出口)销量11200台左右,同比增长7%左右,环比改善。

分市场来看,国内市场预估销量5700台,同比增长65%左右,国内市场连续2个月实现正增长。国内市场恢复增长主要原因系同期春节、标准切换和新冠疫情放开等因素叠加导致同期基数较低等因素影响。

出口市场预估销量5500台,同比下降21%左右,降幅基本持平。出口自2023年下半年以来,阶段性承压原因主要是同期高基数、国产品牌海外渠道补库存结束、海外产能逐步恢复、海外部分地区景气度下行等。

小松官网公布了2023年12月小松挖掘机开工小时数数据。数据显示,2023年12月,中国小松挖掘机开工小时数为90.7小时,环比下降10.2%,同比下降3.3%。

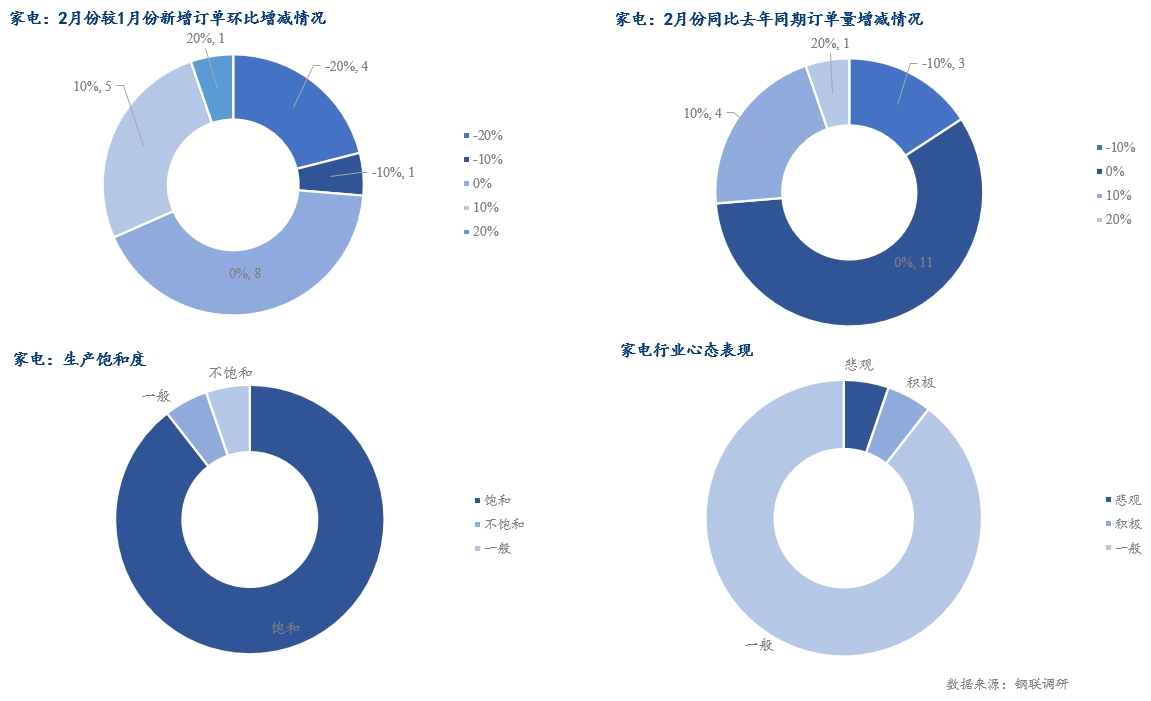

三、家电行业原料消耗减速 排产表现下滑

从调研的家电行业数据来看,原料需求端企业2月份库存量环比增加11.65%,原料日耗下滑10.09个百分点。需求差异化,消费理性化,行业销售渠道端竞争激烈。而存量竞争大背景下,生活条件的改善,与用户的生活品质息息相关的家电刚需仍然有着韧劲,家电行业仍有增量空间。

据Mysteel调研从家电行业用钢量来看,截至1月底,调研了解到家电行业样本企业2月份新增订单量增加的企业占31.58%,受国内假日影响,较1月预期环比新增订单下降5.26个百分点。随着发达经济体去库存进入尾声和通胀回落,补库存效应正逐步显现,海外市场需求复苏对我国家用空调出口仍有拉动作用,2024年初出口有望延续高景气。目前看在海运事件催化下,航运紧张,航运价格上涨多数企业提前锁定订单,对于促进全年的销售达成是利好,但同样也存在多种风险,企业仍需保持乐观谨慎。

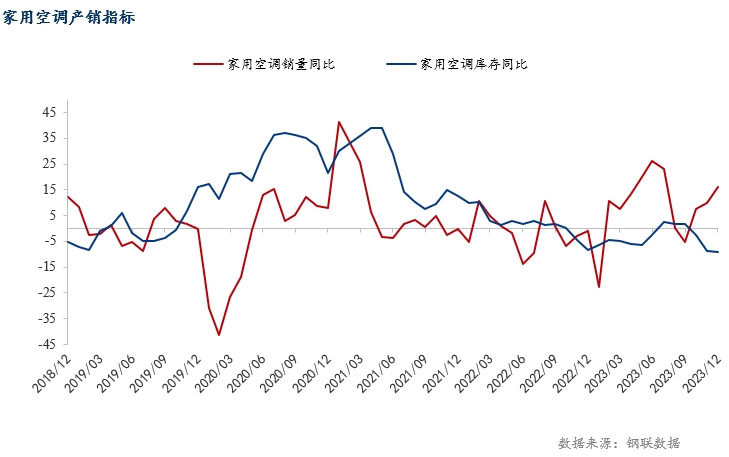

2023年家用空调年度产销数据发布,空调内销出货创历史新高。根据奥维云网(AVC)PSI监测数据,2023年家用空调生产16328.2万台,同比增长12.3%;销售15694.6万台,同比增长10.4%。其中内销出货9054.1万台,同比增长12.9%;出口6640.5万台,同比增长7.3%。

2023年1-12月,全国空调产量24487万台,同比增长13.5%;中国出口空调4799万台,同比增长4.6%;相较于国内零售端表现依然寂寥的内销市场(奥维云网推总数据:12月零售量同比下滑5%),受益于海运价格和汇率优势的出口市场显然更加乐观,12月外销出货的表现也为空调厂商们增强了这一信心。

每年年初,因春节放假影响,企业都会提前考虑,平衡年初整体排产计划,今年企业已前置生产计划到1月。根据奥维云网最新排产监测数据,2024年2月家用空调生产排产1174.5万台,同比下滑12.4%;其中内销排产522.9万台,同比下滑20.0%;出口排产651.6万台,同比下滑5.1%。1-2月累计来看,内销排产同比增长9.4%;出口排产同比增长22.3%。整体一季度排产也高于去年同期。在存量成品消耗方面,春节前期还有一定的活跃度。

2023年中国家用空调的内外销市场表现可圈可点,但空调行业在国内存量化市场基本面没有发生太大变化,而海外出口市场时刻面临地缘政治、汇率波动等不确定性因素的情况下,家电市场新一年的目标承压。且一季度排产高增也是各企业定好全年基调的第一步,在2023年高基数的基础下,家电行业2024年增长压力较大。

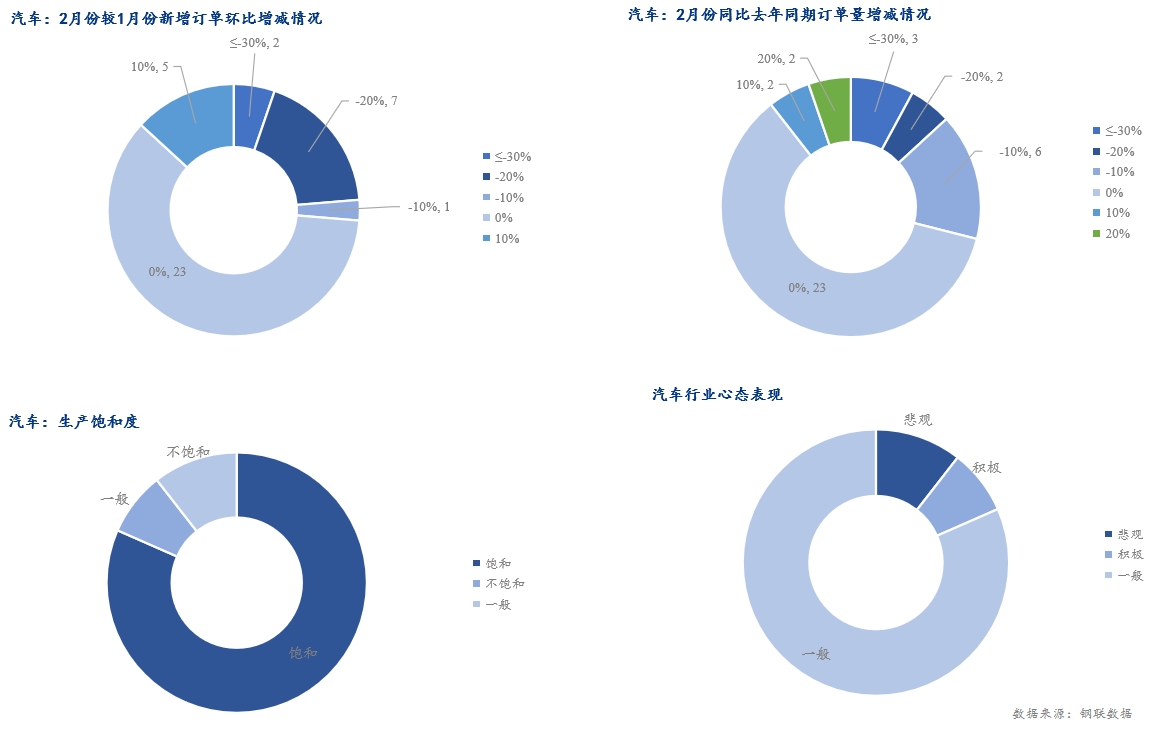

4、汽车行业整体向好 产业迭代增强

根据Mysteel调研,截至目前,汽车行业样本企业原料库存月环比上涨7.26%,原料日耗月环比增加12.33%。目前汽车行业用钢量得到回升,主要原因是未来接单好转,传统商用车进入换代阶段,同时节假日前原有汽车库存受消费力增加的影响得到进一步消化,汽车行业用钢量得到进一步增加。

据Mysteel调研,下游汽车厂商订单数表现相对好转。汽车行业接单情况受消费需求回升而增加,同时作为传统汽车行业的准入门槛的提升,原有老牌汽车厂整体重心从原有石油天然气为主要能源的汽车向氢能源、电能转移。同时由于节能降碳的核心影响,国内市场主流对新能源的使用度进一步增加,部分商用车也跟随转型。同时新能源汽车跨界依旧亮眼,包括华为与赛里斯与奇瑞、理想与力帆、蔚来与江淮、小米与北京汽车等。电气时代进一步深入消费者内心,智能化、家庭化逐渐作为汽车消费需求首位。从订单与产业情绪来看,市场需求仍维持上月状态,并未出现较大转变,目前行业仍维持头部企业订单数量较多,其他企业订单基本不变甚至萎缩的现象。短期从2月份来看,汽车行业用钢量或将得到新的刺激。

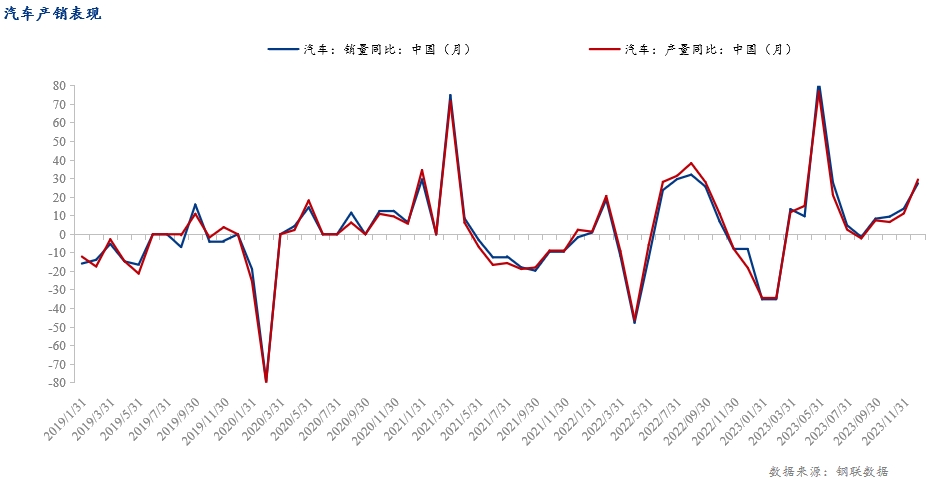

据中国汽车工业协会统计,11月,我国汽车产销量分别达309.3万辆和297万辆,环比分别增长7%和4.1%,同比分别增长29.4%和27.4%,产销量连续3个月创当月历史同期新高。1月至11月,我国新能源汽车产销量分别达842.6万辆和830.4万辆,同比分别增长34.5%和36.7%,市场占有率达30.8%。1月至11月,我国出口汽车441.2万辆,同比增长58.4%,其中新能源汽车出口109.1万辆,同比增长83.5%。

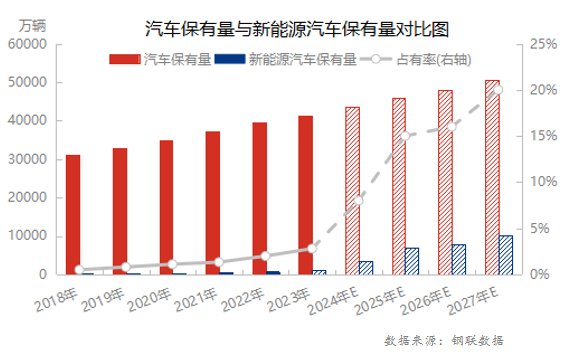

截止2023年上半年,我国新能源汽车保有量已超过1500万辆,目前全球渗透率约13.9%。新能源汽车的渗透率势将在未来数年迅速增长,基于彭博新能源财经(BNEF)最新的年度《新能源汽车市场长期展望》(EVO)报告,2026年新能源乘用车保有量将超过一亿辆,到2040年将进一步突破七亿辆,较今年初的2,700万辆大幅提升。

伴随众多主机厂纷纷宣布在2025年停产燃油汽车,我国汽车产业将逐渐步入新能源时代。新能源汽车以充电电池为动力,发动机不需要使用机油,但其包括变速箱、连接件、减震器、冷却系统和制动系统在内的传动系统的用油需求仍然存在。因此,当新能源汽车成为大势所趋,车用润滑油市场需求仍将在汽车保有量的支撑下保持增长,但是增长速度或有所放缓。预计在2030年前后,车用润滑油的需求出现拐点,逐渐呈下降趋势。

二、总结

1、钢结构:整体行业用钢需求减缓,订单项目预计节后有开工高峰,区域下游钢结构项目需求消耗分化明显。

2、机械行业:工程机械行业小幅下滑,市场需求逐渐萎缩,供需矛盾进一步激化。受国内外终端市场需求下滑影响,厂商订单一般,用钢量或将出现进一步下滑

3、家电行业:家电行业整体一季度排产仍保持较高景气值,小家电及中端品类刚需消耗仍存,但整体行业发展承压。

4、汽车行业:目前汽车行业迅猛发展,商用车与矿用卡车轻量化、新能源化进一步推进,产品迭代速率加快,市场需求进一步增加,市场竞争加剧,预计行业用钢或将增量不断。