一方面,由于原材料价格降低,令电解铝企业盈利水平有所好转,短期电解铝减产意愿不强;另一方面,7月下游消费淡季,需求表现一般,库存下降幅度明显放缓。

7月依然是铝市消费淡季,需求端表现一般,铝价上行动能有限。另外,原材料氧化铝、预焙阳极价格持续下降,也导致电解铝生产成本下降,令期铝市场支撑逐步减弱。总体来看,铝市基本面并无亮点,期铝或继续承压运行。

原材料价格持续下降

作为电解铝最主要的原材料,氧化铝价格从6月中旬开始便持续下跌,截至7月12日,山西氧化铝价格为2629元/吨,处于年内低位。4月山西氧化铝厂环保事件对于氧化铝价格的影响完全被消化。另外,位于巴西的Alunorte氧化铝厂经过整改,环保已经达标,部分产能已经恢复,导致境外氧化铝价格已经明显下降,令国内氧化铝出口不再具备优势。根据海关数据,5月氧化铝出口量为7536吨,同比减少91.6%,5月氧化铝进口量为6万吨,同比增加134.9%,氧化铝出口减少而进口增多,将加剧国内氧化铝供应过剩的局面,预计氧化铝价格将继续承压运行。

除氧化铝之外,预焙阳极均价也在持续下降。截至7月12日,华东、华中、西南、西北地区四地氧化铝均价为3396.25元/吨,处于近1个月半的低位。国内预焙阳极目前依然呈现供过于求的局面,其价格也将继续承压。

原材料价格下降导致电解铝生产成本持续下降,对于期铝的支撑逐步减弱。据测算,截至7月12日,电解铝算数平均成本为13140.87元/吨,相较6月中旬时已经下跌近1000元/吨,处于年内低位。而从电解铝企业利润水平来看,目前电解铝企业盈利尚可,平均一吨盈利约为570元/吨。由于原材料价格降低,令电解铝企业盈利水平有所好转,短期电解铝减产意愿不强,供应端难以对沪铝(13885, 0.00, 0.00%)形成提振。

下游需求难以提振

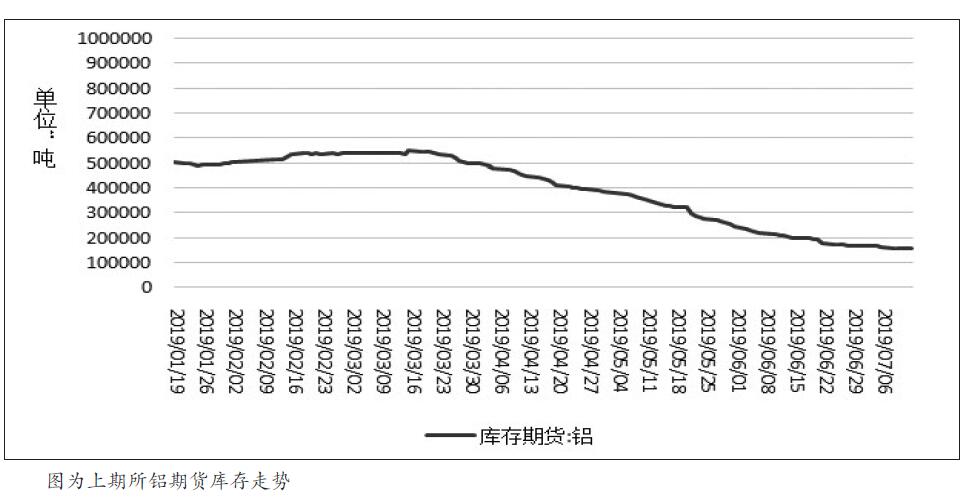

7月是铝市的下游消费淡季,需求端表现一般,难以提振铝价。从库存来看,上期所铝期货库存下降幅度明显放缓。截至7月12日,上海期货交易所铝库存为419050吨,较上周下降2662吨,其中期货库存为155266吨,较上周下降5515吨。目前库存的下降幅度已经不及3月、4月消费旺季的时候。除此之外,社会库存方面,截至7月11日,SMM统计的5地电解铝社会库存为104.2万吨,较上周增加1.40万吨,库存出现小幅累积。

综上所述,在基本面表现一般的情况下,沪铝主力合约1908承压运行,运行区间为13500—14000元/吨。另外,根据上海有色网关于铝型材企业的调研,7月进入传统季节性淡季,据部分调研企业反映,今年行情不如去年,SMM经过分析认为去年房产市场相对活跃,建材及部分工业材订单表现良好,形成淡季不淡现象,因而去年7月型材整体开工率相对较高,而今年将进入正常淡季,难现再现去年的良好状态,开工率因而同比将有不及。从铝箔行业来看,据SMM调研统计,6月我国铝箔行业开工率为87.83%,环比5月微降0.85%,同比小降2%。进入7月,高温天气到来限制了一些终端行业如食品企业的生产,向上传导必然就压制相关铝箔生产企业的接单量。综上所述,随着淡季的正式到来,预计7月铝箔行业开工率将进一步下滑。