随着半年报的披露接近尾声,机构持仓情况也更加清晰地展现出来。

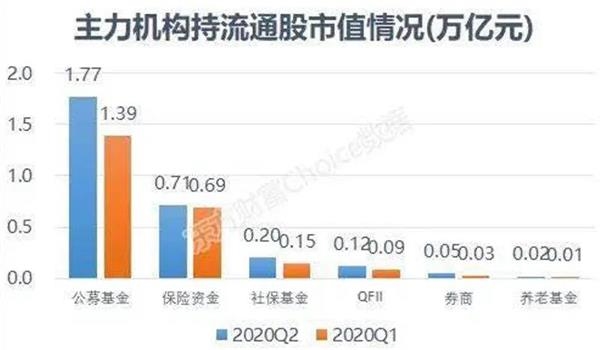

Choice数据显示,根据已披露半年报的上市公司统计来看,截至二季度末,公募等六大主力机构合计持有流通市值2.87万亿元,占A股总流通市值的5.53%,较一季度末增加0.36个百分点。

具体看,各大主力机构持流通股市值均较一季度末有明显增加,其中公募最为明显,增加约3800亿元;社保基金紧随公募之后,增加约500亿元;其他机构增加的量级都是百亿级别。

以公募为首的六大主力机构今年来在权益市场高歌猛进,“买”出了一个新的榜单,这也是我们通常所说的“机构抱团股”。

主力机构持仓排名第一、第二的中国人寿和平安银行情况较为特殊,因为这两家公司绝大多数都是集团公司持股。

茅台、五粮液仍是机构首选。六大主力机构合计持有贵州茅台流通股市值866亿元,较一季度末增加了35%;合计持有五粮液流通股市值586亿元,较一季度末增加了72%;紧随其后的是立讯精密。

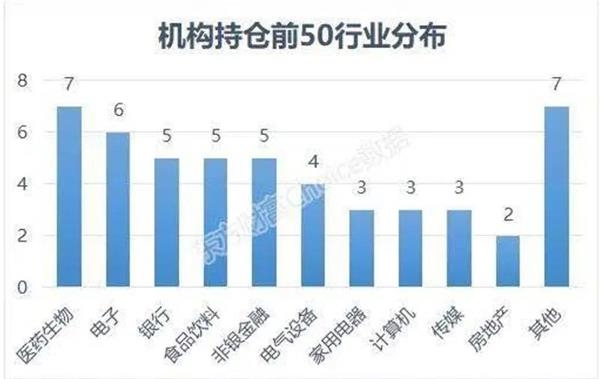

从行业分布上看,机构持仓前50公司中,主要分布在医药生物、电子等10个行业。

抱团自然有抱团的好处。二季度以来,截至8月28日,贵州茅台从6月30日的收盘价1462.88元上涨至1757元,涨幅达20%;五粮液从171.12元涨至240.50元,涨幅超过40%。

但随着行情的进一步演绎,基金经理也出现了明显的分歧,对现有持仓的高估值是进一步宽容,还是预期有所收敛转而调仓至估值较低的板块,或成为影响后市基金经理超额收益的胜负手。

“我觉得估值不能光用PE这个指标来看。对于具有宽阔护城河的公司,可能它现金流折现10年、20年,甚至30年、50年都是折不完的,可能表观上我们看这类公司的PE会比较高一些,实际上这类公司未来能创造的企业价值远远超过我们现在的想象。”一位深耕大消费领域的绩优基金经理直言不讳地说。

上述基金经理表示,现在确实有些医药公司和食品公司估值比较高了,但可以从几个方面去考虑:

第一,流动性充裕带来整体的高风险偏好,推动了整个市场的估值中枢上移,资金结构变化也是影响因素,比如像消费特别是食品和家电,外资持续的流入肯定会影响估值中枢。

第二,从微观来看,行业的高成长和高景气度也会给公司带来一定的估值溢价,更微观地看企业经营面的预期改善,比如白酒的动销、批价等一些更短期的因素,都会在一定程度上提振估值。所以估值相对较高是几个方面叠加的结果。

另一些基金经理则表达了对市场的隐忧。北京一位大型基金公司投资总监表示,上半年行情延展倚赖的流动性宽松,在下半年边际再扩张的难度很大,行情从流动性驱动到盈利驱动会有一个切换。在这个大背景下,上半年表现较好的很多赛道都需要收敛一下,除非个别公司有业绩的高增长支撑,否则结构调整带来的波动难以避免。

“说白了,流动性扩张已经告一段落,8月份大家正在做的一个事情就是风格的再均衡,把一些高估值的品种稍微减持一些,去买一些大家觉得盈利会有改善的低估值品种。”该投资总监表示。

事实上,在半年报中不少知名基金经理也表达了类似的谨慎观点。睿远均衡价值基金经理赵枫表示,过去一段时间货币政策相对宽松,宽裕的货币环境加快了资金流入资本市场的速度。结合宏观基本面的变化,对未来货币政策的边际调整将持续保持关注。

广发基金基金经理刘格菘在半年报中表示,展望下半年,流动性虽然边际有收紧趋势,但仍显宽松。行业配置上,科技成长股是中长期主线,同时把握以内需为主且长期确定性高的投资机会。随着国内疫情的缓解,必选消费品的优势在逐渐减弱。

(文章来源:上海证券报)