全球贸易紧张局势依旧,市场避险情绪升温,再加上全球央行降息潮,这些因素共同推动金价不断攀升!

8月7日,现货金价强劲攀升,一度创下1510.46美元/盎司的近六年高点。虽今日回落到1500以下,但实际上自今年5月底以来,国际金价在两个多月里最高涨幅已达17.6%。黄金价格是否正在起飞,引人侧目。

当年那些被深套的中国黄金大妈们如今解套了吗?俗语“盛世古董,乱世黄金”,有道理吗?已经攀上高峰的金价,还能追高投资吗?且听分解——

01

中国央行连续八个月增持黄金

各国央行都在抢购黄金!

8月7日,央行公布的最新数据显示,截至2019年7月末,中国的黄金储备报6226万盎司,环比增32万盎司,为央行连续第8个月增持黄金储备。至此,央行已增持超300万盎司黄金,按照目前近1500美元的金价来算,约合人民币320亿元。

在2018年12月之前,央行已经超两年(26个月)按兵不动,未增持黄金。从去年12月开始央行开启黄金“买买买”模式,连续8个月增持超300万盎司:2018年12月首次增持32万盎司;2019年1月到6月连续增持,从30万盎司到50万盎司不等。

其中,4月和5月央行对黄金的增持量明显放大,而彼时也是今年以来截至目前黄金的低位。

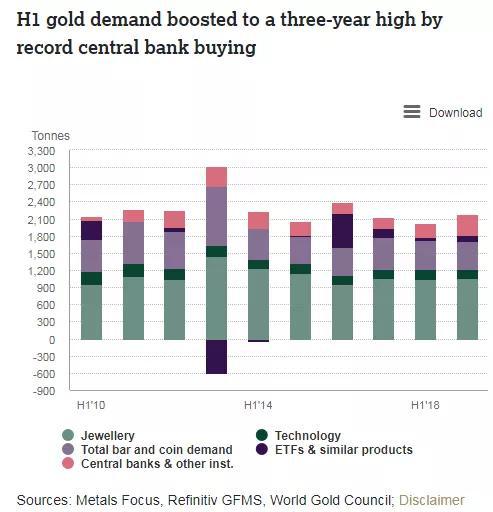

其实不仅中国央行,全球央行都在狂买。世界黄金协会近日发布的一份报告显示,今年上半年,全球黄金需求同比增长8%至2181.7吨,为近三年同期新高,主要原因是央行对黄金创纪录的购买。

统计显示,二季度各国央行共购入224.4吨黄金。这意味今年上半年,各国央行购金总量达到了374.1吨,一举创下世界黄金协会有统计数据以来全球官方黄金储备同期最大净增幅。更多新兴市场经济体央行加入了购金行列。二季度,全球黄金ETF的持有量增长67.2吨至2548吨,为6年来新高。

从资金流向来看,市场资金也在不断增持黄金股。8月以来,融资资金整体为净卖出状态,申万28个一级行业,仅7个行业获得融资净买入,而有色行业获得1.71亿元的净买入,位于行业净买入额的第3位。北上资金8月以来仅3个交易日就净卖出了逾114亿元,但其对黄金股也是青睐有加,逆市增仓多股。如中金黄金、湖南黄金、老凤祥、豫光金铅等个股近期或被融资资金,或被北上资金,或同时被融资资金和北上资金大额增持。

02

谁在导演黄金走势?

“盛世收藏,乱世黄金”,每逢通货膨胀或经济下行引发货币宽松政策,总少不了金价上涨的身影。2007年次贷危机爆发后,全球央行陆续实施宽松政策,黄金从2008年低点的682.4美元/盎司一路上涨至2011年的历史高点1921.2美元/盎司,短短三年几乎翻了三番。而后金价经历了7年时间下降至1000美元/盎司与1350美元/盎司区间,并在此区间震荡。关于黄金长期、短期走势,长江证券首席宏观债券分析师赵伟分析如下:

黄金长期走势:实际利率越低、通胀越高,黄金价格越高

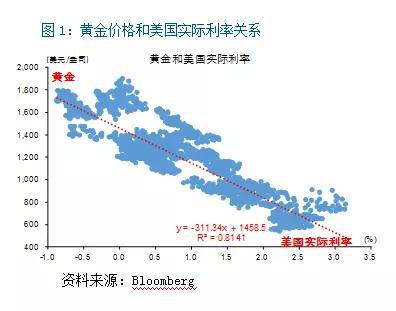

作为最近似货币的商品,黄金实际上是一种不生息(保值)的类美元资产。黄金的价格变化,主要受它与生息美元资产收益率(全球实际利率)之间的相对收益表现影响。考虑到美国是全球经济火车头,我们一般用美国实际利率来衡量全球实际利率环境、帮助判断黄金价格中期走势。历史数据显示,黄金价格与美国实际利率走势高度负相关。

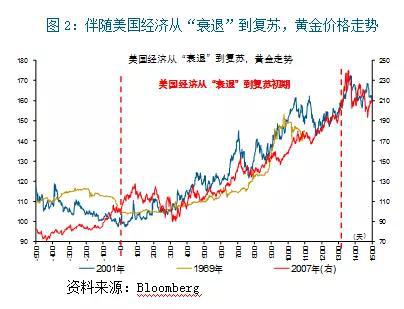

全球经济加速下滑、流动性宽松环境下,黄金往往迎来上涨行情。比如,无论是在1984年、1989年,还是2001年、2007年后,随着全球经济火车头美国经济大幅回落、陷入衰退,黄金价格均呈现上涨态势。

黄金价格在经济周期尾端的上涨,主要缘于全球流动性宽松环境下,实际利率中枢下行。具体来看,随着美国经济加速下滑,美联储往往进入降息周期;美国实际利率中枢一般随之回落,带动黄金价格上涨。

在全球经济复苏的初始阶段,黄金价格也容易出现持续上涨行情。这也主要是受实际利率中枢回落带动,但背后的驱动力来自通胀上升,非名义利率下行。例如,2009年至2011年,伴随经济增长动能修复,美国通胀水平止跌反弹、持续回升;同时,为了支撑经济复苏,美联储继续实施宽松货币政策,结果是,美国实际利率中枢因通胀上行而持续回落,带动黄金价格继续上涨。

短期表现:上升的通胀预期、避险情绪,将抬升黄金价格

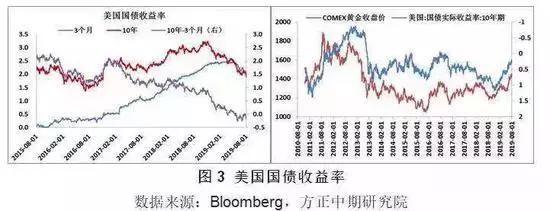

黄金价格短期表现时常受到通胀预期干扰,而油价是主导全球通胀预期的核心因素。

以美联储降息周期中的黄金表现为例,由于美国(及全球)通胀预期受油价影响较大,美联储进入降息通道后,美国实际利率的中枢虽然跟随名义利率回落,但短期走势时常受到油价变化干扰。回溯历史,美联储2001年至2003年降息周期中,由于油价变化相对温和,美国实际利率持续回落;而美联储1984年至1986年、2007年至2008年降息周期中,受油价曾出现持续暴跌拖累,美国实际利率波动剧烈、中枢回落幅度相对有限,结果是,黄金价格在美联储2001年降息周期中的涨幅,远超1984年和2007年。

除了油价外,黄金价格短期走势也容易受到避险情绪影响。

因为具备保值功能,黄金具有一定的避险属性。历史经验显示,在避险情绪阶段性快速升温时,黄金往往受到追捧、价格快速上涨。举例来看,2016年6月英国退欧公投后,随着投票结果是支持退出欧盟,避险情绪快速抬升、带动黄金上涨;1982年拉美债务危机爆发后,避险情绪阶段性快速释放、刺激黄金反弹。

03

金价后市怎么走?机构看法不一

不过对黄金价格的未来走势,各大机构看法不一。

中信建投证券认为,黄金已从美联储7月降息后的利好兑现中走出。随着9月和12月降息的概率进一步提升,黄金有望在9月降息前突破1500美元,目前是加配黄金股的窗口期。

申万宏源也表示,黄金远没有达到利好出尽的地步,上半年受益国债收益率下行,流动性宽松带来的经济改善在三季度未必能够持续,经济数据的走弱将削弱鲍威尔现在宣布的“不连续降息”的置信度;另一方面,最新的市场调查结果显示接下来的9月—12月的3次议息会议,再降息1次(符合预期)和2次(超市场预期)的比例差距并不大。在鲍威尔打压短期降息预期的当下,若后面降息预期反复,对金价的刺激作用将会相当明显。

而方正中期期货对短期黄金价格走势表示担忧,认为随着美联储降息预期兑现,金价已连续3个月快速上涨,不排除高位获利了结的可能,金价继续快速上行面临较大阻力,预计8月黄金价格偏强震荡,不建议盲目追高,关注回调买入机会。

在近期全球股市普遍下跌的背景下,8月6日高盛发表报告,将美联储9月降息概率由8月2日预期的80%,再度提升至90%。此外,高盛还指出,预计美联储10月份将第三次降息,降息25个基点,总计降息75个基点。到12月会议时,预计美联储可能将停止降息。

04

投资黄金热来了

中国大妈解套在即?

国际金价大涨,商场里实物黄金价格也节节攀升。

在中国黄金杭州市延安路专卖店,钱江日报记者看到的基础金价为339.8元/克,前天为336.2元/克,周一为331.6元/克,而半个多月前的7月18日价格是318.2元/克,可以说一天一个价。在老凤祥延安路店,前天足金饰品的价格也已经涨到422元/克,周一为410元/克。而7月17日的金价是400元/克。

买黄金、投资黄金的顾客也多了起来。

据浙江黄金宝投资股份有限公司工作人员介绍,上个月,投资者通过黄金宝平台购买的各种规格(有20克、50克、100克、200克四种规格)金条就价值近440万元,相当于13公斤多黄金,环比增长5%。其中有个投资者通过线上平台购买了10根金条,价值47753元。萧山有一位黄金投资客,则将13.5公斤、价值400万元的金条拿来,在黄金宝平台办理了存金业务。“按照7%的年化收益,预期一年可以赚28万元。”工作人员介绍说。

遥想当年,中国大妈抢购黄金,曾经震惊了华尔街大鳄们。当时,以1000亿人民币的价格,300吨黄金瞬间被中国大妈扫空,整个华尔街为之震动,华尔街卖出多少黄金,大妈们居然能照单全收。“中国大妈”对黄金的购买力导致国际金价也创下2013年内最大单日涨幅。但此后金价开启下跌模式。

6月底以来,国际黄金价格持续在1400美元/盎司上方震荡调整,距离六年前在1450美元附近大举扫货的“黄金大妈”购金成本已经不远。如此算来,以千亿人民币血战华尔街的中国大妈终于快要解套了。分析人士指出,在美联储政策转向等因素影响下,短期黄金震荡无碍长线配置价值,“黄金大妈”解套在望。

从当年中国大妈抄底国际黄金被套事件来看,现在即使能够解套出局,也是输得比较惨的。它告诉我们在自己不懂的领域千万别盲目投资;凡是一窝蜂抢着要投资的标的物都会有不可测的风险;以及不要与华尔街对抗,中国大妈拿的是血汗钱,华尔街做空黄金是动用了金融杠杆。大妈们暂时能打赢金融大鳄们,但只要等金融大鳄们马上就会无情的反扑。大妈们这一套就是四五年又是何苦?