近一周,油价走势疲软,多空双方围绕着40美元一线展开激烈厮杀。

消息面上,欧佩克+近日的动态不少,关于产油国的减产表态密集公布,而围绕着8月是否延长减产的传闻也满天飞。然而,油价依然表现得十分平静。很显然,供应面不是油价的主导因素。

相比之下,需求面成为了投资者的关注焦点。然而, 需求面似乎出现了令人迷惑的打架信号,令多头不敢大胆买入,空头也不愿激进押注。

各国经济数据全面反弹,提振了市场风险情绪,也显示全球多国重启经济后对原油的生活和生产需求都上升;另外,EIA和API报告显示库存连续减少,这似乎是一个乐观信号。

但另一方面,随着第二波疫情风险逼近,人们担心需求前景蒙阴;同时,多个报道指出,炼油行业生存环境确实十分堪忧。

欧洲最大的炼油集团道达尔公司(Total SA)负责人帕特里克·普亚安表示:“炼油行业正经历灾难性的一年。”

据外媒报道,去年,顶级的炼油企业共精炼了价值超过2万亿美元的石油,但今年,这个数字很可能会大幅下滑。

困境一:炼油厂利润微薄

特朗普政府4月以来为拯救页岩油行业祭出了不少手段,而这确实支撑了德克萨斯州、俄克拉荷马州和北达科他州的美国页岩业,但却挤压了炼油厂利润,拉高了其生产成本。

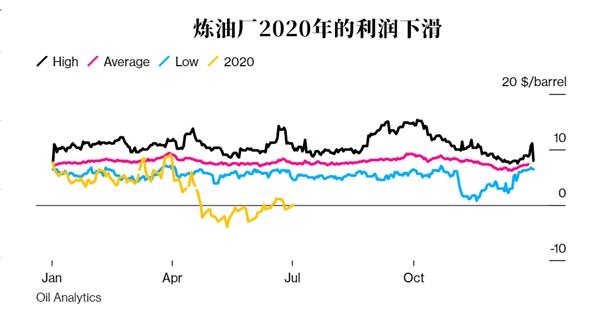

业内最基本的炼油利润衡量方法称为“3-2-1裂解价差”(假设三桶原油制造两种汽油和一种柴油燃料),如今这一指标已跌至2010年以来的最低水平。

夏天通常是炼油商的好时机,因为消费者开始度假,原油需求会增加。但是由于疫情,今年成为了例外,有些工厂甚至在贴钱炼油。

更大的问题是,根据经验,在油市需求复苏的情况下,每种精炼产品的需求回升速度是不均衡的,这给需要选择最佳原油并购买合适燃料的高管们带来了极大的难题。在某些情况下汽油和柴油的消费量有望回升至正常水平的90%,但燃料需求却依然维持在低位,在某些欧洲国家中仅为正常水平的10%至20% 。

在美国的炼油带中,为了适应潜在的需求波动,炼油厂正在不断调整加工速度。 4月,在美国禁运期间,瓦莱罗能源公司(Valero Energy Corp。)位于德克萨斯州麦基(McKee)的炼油厂将精炼率下调至约70%。

行业顾问Wood Mackenzie Ltd。对全球550家炼油厂的估计显示,这种疲软意味着该行业的整体收入今年将从2018年的1300亿美元下降至仅400亿美元。

困境二:第二波疫情,对需求将会造成二次伤害?

如今,再度恶化的疫情,令不少石油消费国的需求前景重新蒙阴。

休斯顿Lipow Oil Associates总裁安迪·利普沃(Andy Lipow)表示:

“炼油厂最担心的是疫情爆发将导致世界范围内的另一轮封锁,这会再次严重影响需求。”

高盛的分析师表示,尽管疫情之下尚未导致太多大型炼油项目的任何延误,因为大部分需求和新的炼油能力都在发展中国家,这些项目将从2021年至2024年开始运营。然而,发达国家的炼油厂关闭的可能性加大,这将导致全球原油精炼率在此期间比2019年降低3%。

目前,还有一个迫切的问题需要处理:市场。

欧佩克+可以通过限制原油的供应,进一步平衡油市供需面,然而,此举不能对需求面产生作用——这不能促进原油需求复苏。

Facts Global Energy的炼油主管史蒂夫·史蒂夫·索耶(Steve Steve Sawyer)表示:

“现实是,炼油厂的运转速度只能勉强满足需求。 然而,在产品库存已经满载的情况下,需求的疲软都将意味着炼油厂立即做出反应,进一步削减需求量。”

(文章来源:金十数据)